'갈팡질팡' 금투세 도입…"ETF 투자자, 이건 꼭 알아야"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

금투세가 뭐길래

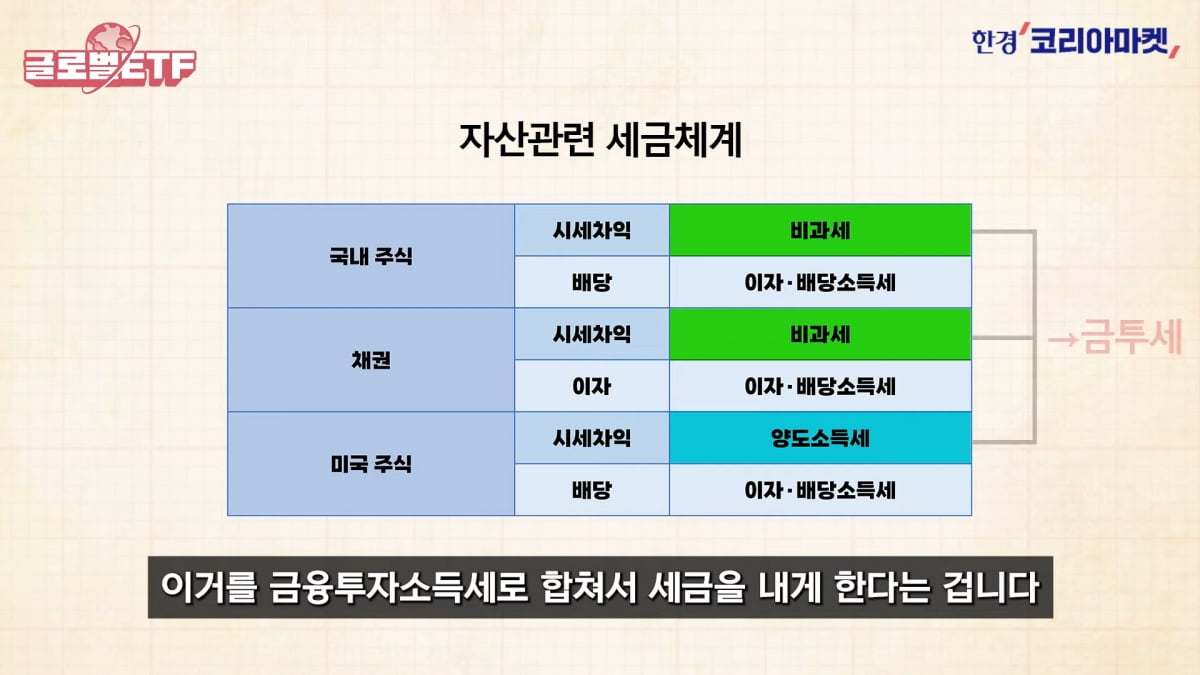

금투세는 말 그대로 개인이 금융투자, 즉 주식 채권 펀드 등에 투자해서 발생한 소득에 부과하는 세금입니다. 지금은 국내 주식이나 채권에 투자해서 생긴 차익에는 세금이 없고, 해외주식에 투자한 차익에는 양도소득세가 있는 식으로 여러가지가 섞여있는데 이걸 금융투자소득세로 합쳐서 세금을 낸다는 겁니다.

달라지는점 1 - 국내주식에 투자하는 ETF에도 세금이 붙는다

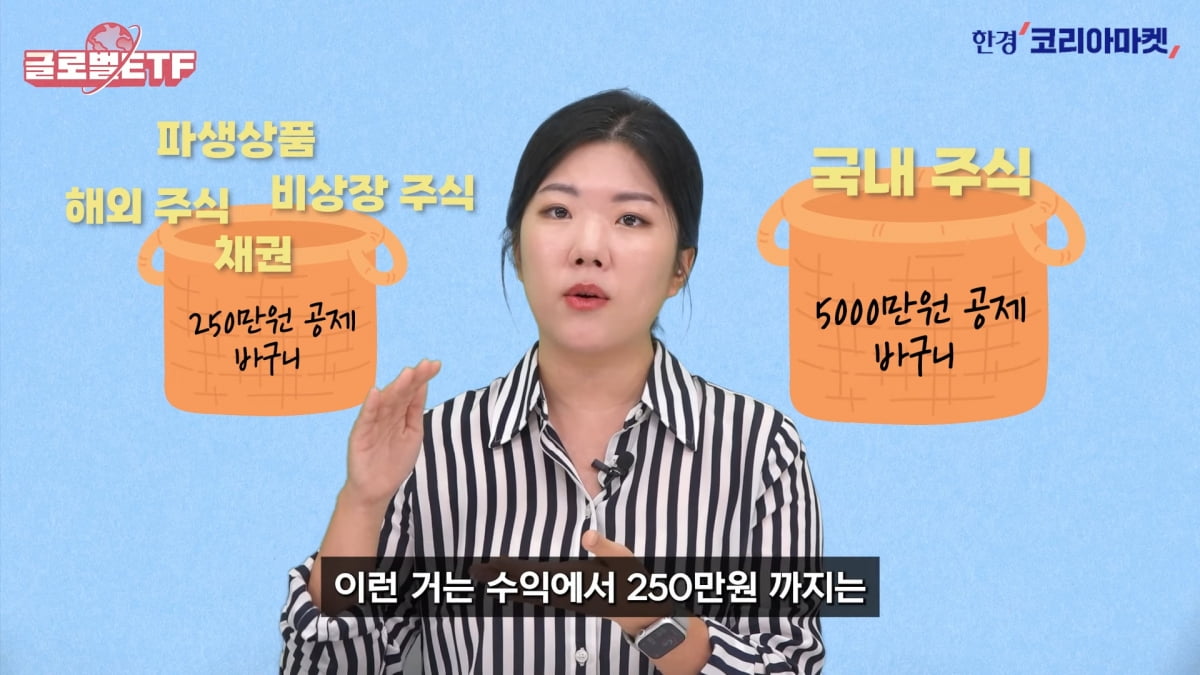

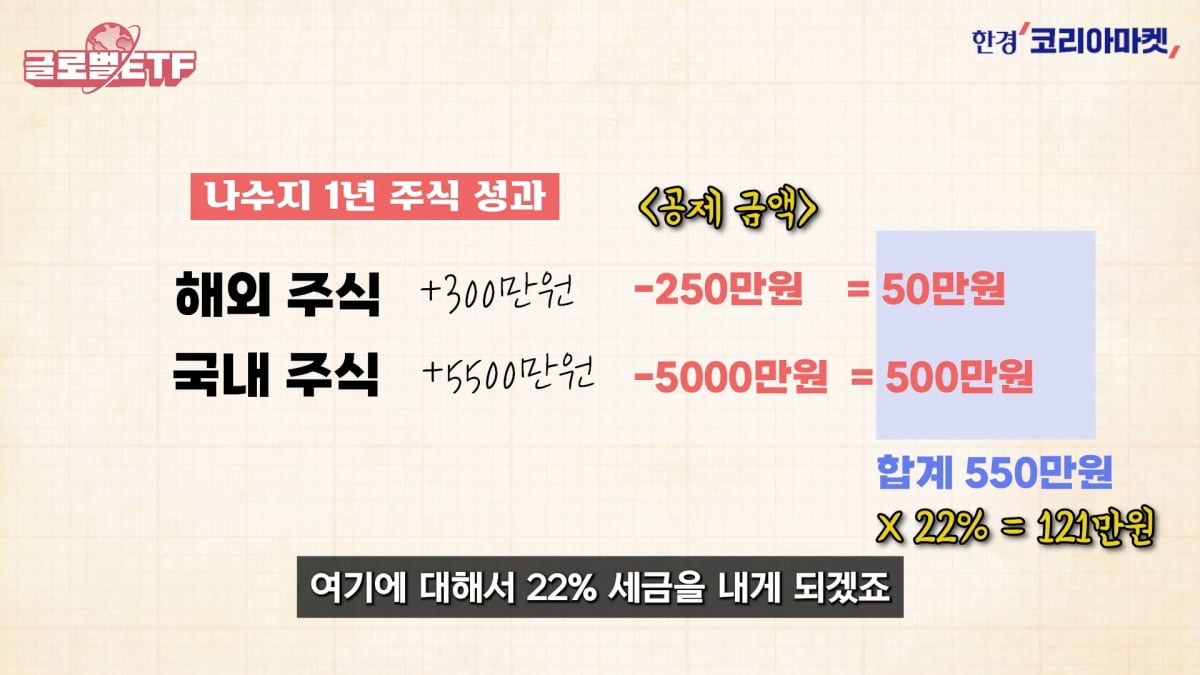

ETF 투자자 입장에서 금투세를 도입했을 때 달라지는 점 첫번째는 국내주식에 투자하는 ETF는 연간 5000만원 이상 수익을 내면 금융투자소득세를 내야된다는 점입니다. 국내주식형을 뺀 나머지 채권 해외주식 옵션 등 ETF 역시 금투세 대상입니다. 이건 국내주식이 아니니까 250만원까지 공제하겠죠. ETF에서 나오는 배당, 더 정확히 말하면 분배금에는 여전히 배당소득세인 15.4%가 적용됩니다.

달라지는점 2 - 국내상장 ETF와 해외상장 ETF 세금이 비슷해진다

금투세가 도입되면 국내에 상장한 미국 ETF나, 미국 증시에 상장한 ETF나 세금이 똑같아집니다. TIGER S&P500 이나 SPY나 세금을 똑같이 낸다는거에요. 똑같이 250만원 공제하고, 나머지에 대해 세금을 매기죠.지금은 다릅니다. 그래서 각자 상황에 따라 미국 ETF를 '직구'하는 게 더 유리했습니다. 특히 투자 규모가 큰 '큰 손'일수록 미국 ETF를 직구하는 게 유리해요.

지금부터 이유를 설명드릴게요. 일단 한국상장 ETF로 S&P500에 투자하면 수익금에 대해 모두 15.4% 배당소득세를 내요. 그런데 1년에 이자나 배당으로 2000만원이상 돈을 버는 큰손 선배님들은 금융소득종합과세라는 걸 내거든요. 돈을 많이 벌면 많이 벌수록 최대 절반가까운 세금을 내게 돼요.

반대로 미국상장 ETF로 S&P500에 투자하면 일단 수익에서 250만원을 빼주고요. 나머지에 대해서 22% 양도소득세를 뗍니다. 이건 금융소득종합과세에 포함되지 않아요.

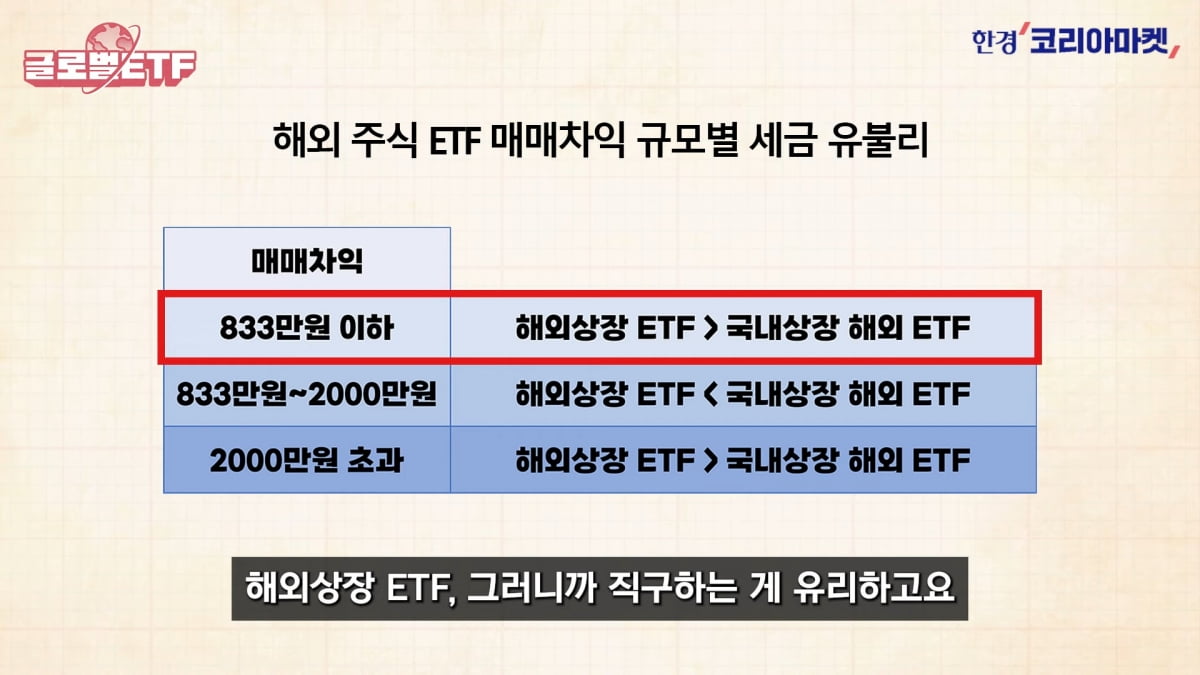

결론만 말하면 지금은 1년에 ETF로 버는 수익이 833만원보다 적을 것 같은 투자자라면 해외상장 ETF가 유리하고, 그 이상인 경우라면 국내 상장 해외 ETF가 유리합니다. 다만 여기서 나온 수익과 이자 배당을 합쳐 2000만원을 넘길 것 같다면 또 해외상장 ETF가 유리합니다.

달라지는점 3 - TR ETF의 분배금 지급이 강제된다

분배금을 안 나눠주고 펀드 안에서 재투자하는 토탈리턴(TR) ETF도 사실상 사라지게 됩니다. 금투세법에서는 모든 펀드가 매년 한 번 이상 결산 분배를 해야한다고 명시돼 있어요. 그동안 TR ETF는 ETF가 지수 구성종목을 재조정하는 경우에는 분배를 안해도 된다는 법상의 애매한 예외조항을 이용해서 분배를 안해왔는데, 금투세가 도입되면 이 길이 막히는거죠.달라지는점 4 - 커버드콜 분배금에 대한 세금이 늘어난다

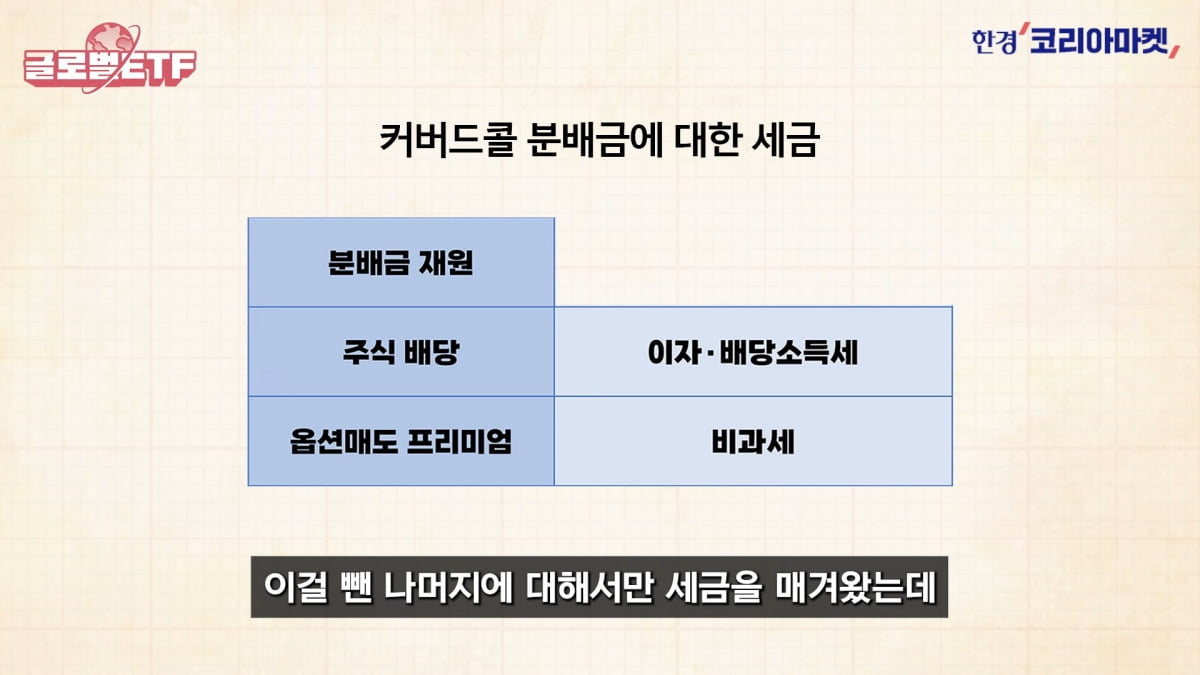

커버드콜 ETF 관련한 세금도 달라집니다. 지금은 장내에서 사고파는 옵션에서 얻은 수익에는 세금을 안 내요. 그런데 금투세가 도입이 되면 내야합니다. 그래서 기존에는 커버드콜 ETF의 분배금 가운데서 옵션 매도로 얻은 프리미엄은 뺀 다음 나머지에 대해서만 세금을 매겼는데, 금투세가 도입된다면 옵션 프리미엄까지 포함해서 15.4% 배당소득세를 내야합니다.