[마켓PRO] 늦어지는 금리인하…재무구조 불안한 종목은?

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

![[마켓PRO] 늦어지는 금리인하…재무구조 불안한 종목은?](https://img.hankyung.com/photo/202402/01.34627857.1.jpg)

시카코상품거래소(CME) 페드워치에 따르면 현재 연방기금금리(FFR) 선물 시장에서는 Fed가 6월 FOMC에서 기준금리를 인하할 확률을 70% 이상으로 반영 중이다.

몇주 전까지만 해도 5월 FOMC에서 첫 번째 기준금리 인하 결정이 나올 확률이 90% 이상이었다. 하지만 미국의 1월 소비자물가지수(CPI)와 생산자물가지수(PPI) 상승률이 예상을 웃돌면서 인하 시점이 밀렸다.

기준금리 인하가 미뤄지면 빚이 많거나 수익성이 좋지 못한 기업들의 이자 부담이 늘어난다. 연간 실적 결산시즌이 다가오면 외부감사인으로부터 비적정 감사의견을 받아 상장폐지 심사 대상에 오를 가능성도 있다.

‘가치투자의 아버지’로 불리는 벤저민 그레이엄이 초보 주식투자자를 위한 전략으로 “파산하지 않을 기업을 매수하라”를 제시했다. 부채비율이 50% 이하이고 총자산수익률(ROA)가 5% 이상인, 재무구조가 탄탄하면서 수익성을 확보한 기업 중에서 매수할 종목을 고르라는 것이다.

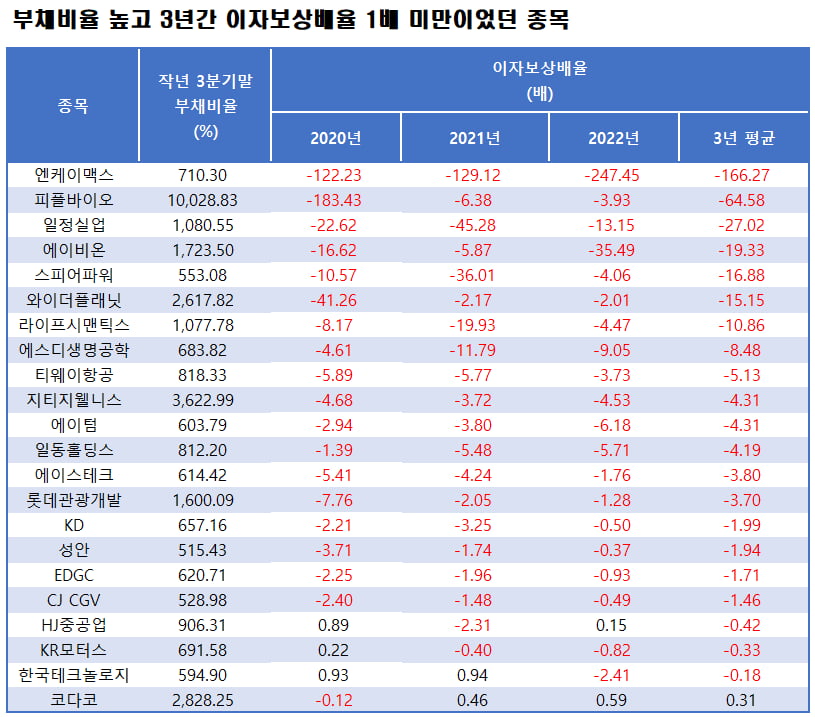

한경 마켓PRO는 에프앤가이드 데이터가이드 서비스를 활용해 작년 3분기말 기준 부채비율이 500% 이상이면서 이자보상배율이 3년(2020~2022년) 연속 1배 미만인 종목을 추렸다. 벤저민 그레이엄이 제시한 ‘파산하지 않을 기업을 매수’하는 전략을 역으로 이용해 재무구조가 불안하고 이자를 낼 돈조차 벌지 못하는 종목을 골라낸 것이다. 추려진 22개 종목 중 8개가 헬스케어섹터에 포함돼 있었다.

피플바이오의 3년 평균 이자보상배율은 –64.58배로 두 번째로 낮다. 다만 2020년 –183.43배를 기록한 뒤 2021년과 2022년에는 각각 –6.38배와 –3.93배로 개선됐다. 하지만 부채비율이 더 큰 문제다. 3분기말 기준 1만28.83%로 추려진 종목 중 가장 높았다.

이외 에이비온, 라이프시멘틱스, 에스디생명공학, 지티지웰니스, 일동홀딩스, EDGC도 부채비율이 500% 이상이면서 3년 내내 이자보상배율이 마이너스였다. 이중 지티지웰니스, 에이비온, 라이프시맨틱스는 부채비율도 1000% 이상이었다.

리오프닝이 본격화되기 전인 2022년까지의 이자보상배율로 종목을 추린 탓에 티웨이항공과 롯데관광개발 등 여행·레저 섹터의 종목도 포함됐다. 롯데관광개발은 부채비율이 1600.09%로 높은 데다, 작년 4분기까지도 영업적자가 이어졌다.

한경우 기자 case@hankyung.com